Công cụ theo dõi biến động cổ phiếu / thị trường chứng khoán là một yêu cầu bắt buộc với các NDT CP chuyên nghiệp. Với chút ít kinh nghiệm nho nhỏ, xin chia sẻ một vài công cụ cơ bản & hiệu quả trong theo dõi cổ phiếu & biến động TTCK

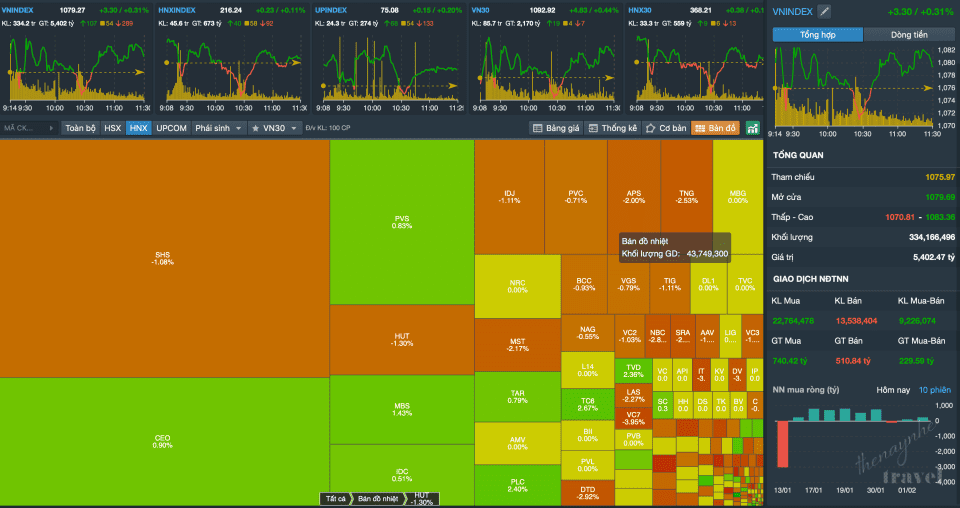

Theo dõi biến động TTCK

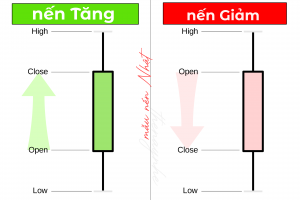

TTCK luôn vận động, luôn có biến động lên xuống. Đơn giản là theo dõi biến động lên xuống TTCK sẽ giúp NDT có cơ hội gia tăng lợi nhuận tốt hơn, hạn chế thua lỗ khi TTCK đi xuống (giá CP xuống).

Như vậy ngoài lựa chọn cổ phiếu tốt thì lựa chọn thời điểm mua cổ phiếu phù hợp khi thị trường biến động sẽ mang lại hiệu suất đầu tư cao nhất. Cũng như vậy khi bán cổ phiếu thời điểm tốt sẽ mang lại hiệu quả đầu tư cao.

Dưới đây là một số công cụ theo dõi biến động cổ phiếu / TTCK mình thường dùng;

Thị trường chứng khoán – TTCK đã có cả trăm năm hình thành & phát triển, chính vì thế nó đã & đang có thêm nhiều công cụ để giúp các nhà đầu tư (NDT) dễ dàng theo dõi, đánh giá các biến động của một cổ phiếu hay TTCK nói chung. Để từ đó ra những quyết điều mua bán, đầu tư đúng lúc, đúng thời điểm.

Mỗi công cụ đều có những ưu nhược điểm riêng. Điều quan trọng là chúng ta cần hiểu được đặc tính của công cụ & hơn thế là hiểu được xu thế CP / TTCK trong từng hoàn cảnh.

1- Chỉ số RSI

- RSI – Relative Strength Index là chỉ báo kỹ thuật giúp nhà đầu tư phát hiện tình trạng quá mua hoặc quá bán trên thị trường!

- RSI chỉ số sức mạnh tương đối thể hiện tình trạng quá mua và quá bán của thị trường

Giá trị của RSI được biểu diễn trên thang từ 0 đến 100.

- Nếu RSI lớn hơn 70, về lý thuyết có nghĩa là cổ phiếu đang bị mua quá mức. Điều này cũng cảnh báo xu hướng tăng giá có thể bị đảo ngược.

- Nếu RSI nhỏ hơn 30 thì CP ở mức quá bán. Và ở RSI ở 50 thì trung tính, không rõ ràng xu hướng.

Về cơ bản chỉ số RSI khá hữu ích trong theo dõi cổ phiếu trong xu thế để chọn thời điểm mua, điểm bán ngắn hạn hiệu quả! Chi tiết hơn mời xem video cuối bài!

2- Bollinger band là gì?

Bollinger Band là một công cụ phân tích kỹ thuật xác định bởi đường trung bình đơn giản (Simple Moving Average – SMA) ở giữa, dải trên và dải dưới. Dải Bollinger bands sẽ tự điều chỉnh mở rộng trong các giai đoạn thị trường biến động và thu hẹp trong các giai đoạn thị trường ít biến động hơn.

Dải Bollinger là một công cụ phân tích kỹ thuật do John Bollinger phát minh trong thập niên 1980 cũng như được chính ông đăng ký thương hiệu vào năm 2011. >>Wikipedia

NDT có thể canh nhưng nhịp điều chỉnh lại sau các phiên breakout để mở vị thế hoặc đóng vị thế hiện tại. Một phiên break out khỏi dải Bollinger Bands cho thấy 90% xu hướng giá trước đó đã thay đổi theo hướng đột phá.

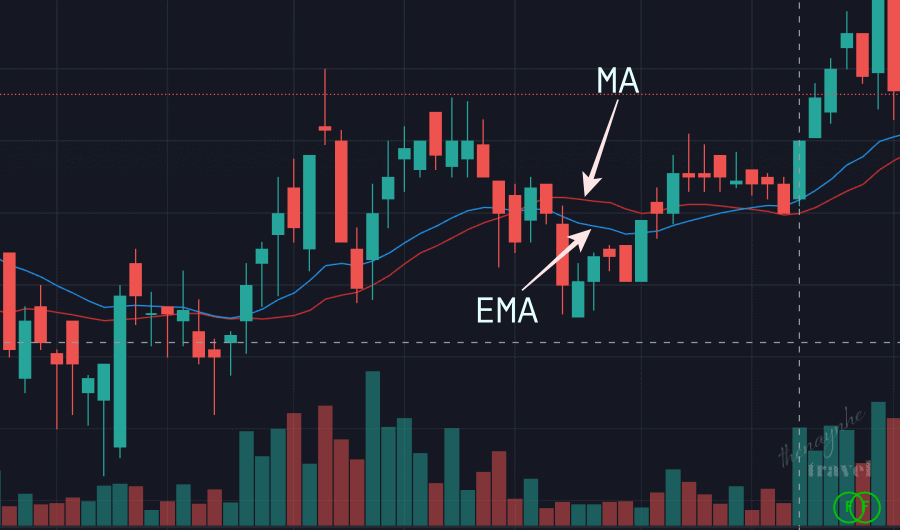

3- Chỉ báo đường EMA là gì?

Đường chỉ báo EMA được phát triển dựa trên cơ sở đường MA tối ưu hơn, khắc phục nhược điểm nhiễu của đường MA

Đường MA (hay còn gọi là Moving Average) là đường trung bình động, thể hiện biến động, chỉ báo xu hướng của giá cổ phiếu trong một khoảng thời gian. Mục đích chính của đường MA là theo dõi giá đang vận động theo xu hướng tăng hoặc giảm hay không có xu hướng.

Nhờ công thức tính toán hiệu quả nên đường EMA sẽ mịn & bám sát biểu đồ tốt hơn đường MA. NDT thích dùng đường EMA hơn MA trong quá trình phân tích kỹ thuật mua bán CP

Xu hướng của EMA được tính theo 03 mức thời gian;

- Ngắn hạn: EMA 20

- Trung hạn: EMA 50

- Dài hạn: EMA 200

Nguyên tắc sử dụng:

- Giá cắt lên EMA20: tăng ngắn hạn

- Giá cắt lên EMA50: tăng trung hạn

- Giá cắt lên EMA 200: tăng dài hạn

Ngược lại:

- Giá cắt xuống EMA20: giảm ngắn hạn

- Giá cắt xuống EMA50: giảm trung hạn

- Giá cắt xuống EMA 200: giảm dài hạn

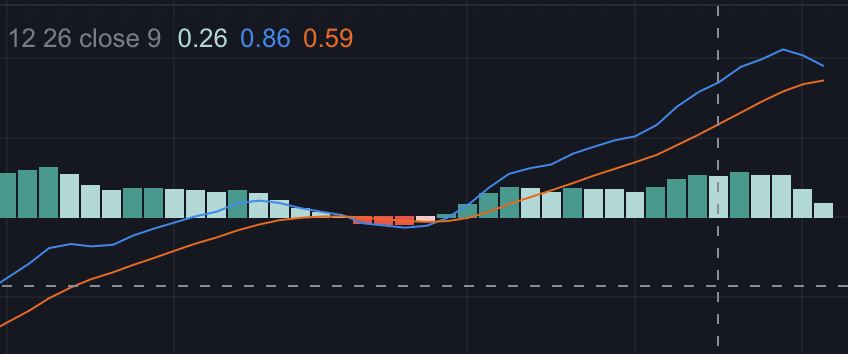

4- MCAD là gì ?

Đường MACD (Moving Average Convergence Divergence) hay còn được gọi là đường trung bình động hội tụ phân kỳ. Đường MACD ra đời từ năm 1979 bởi nhà phát minh Gerald Appel.

Đây được coi là một trong những chỉ báo kỹ thuật phổ biến và thông dụng trong phân tích đầu tư chứng khoán.

MACD = EMA (12) – EMA (26)

Giá trị trung bình trượt 12 ngày lớn hơn giá trị trung bình trượt 26 ngày thì MACD dương & ngược lại.

Từ đường tín hiệu của MACD ta có thể thấy được xu thế giá giảm hoặc tăng để NDT có quyết định mua bán

5- Fibonacci là gì ?

Fibonacci là một chỉ báo trong phân tích kỹ thuật có nguồn gốc từ một lý thuyết toán học của Leonardo Fibonacci từ thế kỷ 12.

Có 3 loại Fibonacci thường được dùng:

- Fibonacci Retracement (Fibonacci thoái lui)

- Fibonacci Fans (Fibonacci quạt)

- Fibonacci Arc (Fibonacci vòng cung)

Ngoài ra, còn có một số loại Fibonacci nữa như Fibonacci mở rộng, Fibonacci vùng thời gian, Fibonacci hình xoắn ốc, ….

Fibonacci thoái lui là một trong những công cụ thông dụng nhất do dễ nhận biết ngưỡng hỗ trợ, kháng cự hay điểm ra vào lệnh.

Khi những đợt biến động tăng hoặc giảm mạnh kết thúc, các mức kháng cự và hỗ trợ mới thông thường sẽ xuất hiện gần các ngưỡng tỷ lệ quan trọng đó là: 0,236; 0,382; 0,5; 0,618 và 1.

Trên nền tảng giao dịch, nhà đầu tư chọn công cụ vẽ Fibonacci và kéo trỏ chuột từ điểm khởi đầu là đỉnh của đợt tăng giá, sau đó chọn điểm kết thúc là chân của

Fibonacci là một chỉ báo thú vị trong đầu tư nhưng cái khó của Fibonacci là lựa chọn khung thời gian (điểm đầu & kết thúc) đợt tăng giá để vẽ! Chính vì thế nên cần kết hợp Fibonacci với các chỉ báo khác trong hoạt động đầu tư.

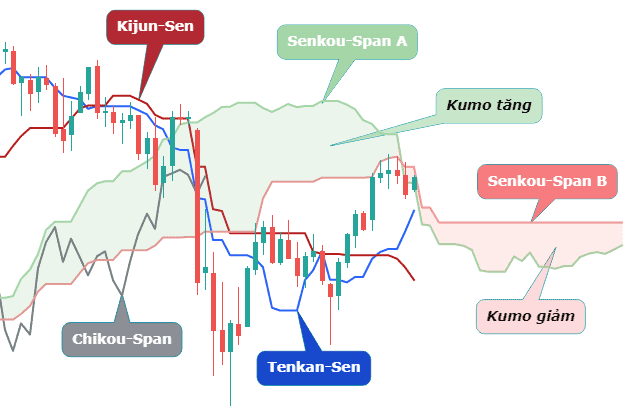

6- Mây Ichimoku tên đầy đủ là Ichimoku Kinko Hyo, một chỉ báo phân tích kỹ thuật được phát triển bởi ông Satoru Hosoda, nhà báo người Nhật, và hoàn thiện vào năm 1969.

Mây Ichimoku là chỉ báo kỹ thuật được dùng để xác định ngưỡng hỗ trợ và kháng cự, xu hướng, đo lường động lượng và cung cấp tín hiệu giao dịch.

Chỉ báo Ichimoku gồm 5 đường có thể là những đường hỗ trợ và kháng cự, và giao nhau có thể được coi là tín hiệu bổ sung:

- Tenkan -Sen (Đường chuyển đổi): Thông thường được tính là (cao nhất 9 phiên + thấp nhất 9 phiên)/2

- Kijun -Sen (Đường cơ sở): Thông thường được tính là (cao nhất 26 phiên + thấp nhất 26 phiên)/2

- Chikou Span (Đường trễ): Giá đóng cửa phiên hiện tại được vẽ lùi về thông thường 26 phiên

- Senkou Span A (Đường dẫn dắt A): (đường chuyển đổi + đường cơ sở)/2 và thông thường được vẽ về phía trước 26 phiên

- Senkou Span B (Đường dẫn dắt B): Thông thường được tính là (cao nhất 52 phiên + thấp nhất 52 phiên)/2 và thông thường được vẽ về phía trước 26 phiên

Tín hiệu Tăng giá:

- Giá di chuyển trên đám mây (xu hướng)

- Đám mây chuyển từ màu đỏ sang màu xanh lá cây (dòng chảy trong xu hướng)

- Giá di chuyển trên đường cơ sở (đà)

- Đường chuyển đổi di chuyển lên trên Đường cơ sở (động lượng)

Tín hiệu Giảm giá:

- Giá di chuyển dưới đám mây (xu hướng)

- Đám mây chuyển từ màu xanh sang màu đỏ (dòng chảy trong xu hướng)

- Giá di chuyển dưới đường cơ sở (đà)

- Đường chuyển đổi di chuyển bên dưới Đường cơ sở (động lượng)

updating

Trên đây là một vài công vụ chỉ báo giúp NDT theo dõi & dự báo biến động TTCK từ đó ra quyết định đầu tư “chính xác” mang lại hiệu quả cao nhất có thể. Tất nhiên, mỗi công cụ có một phương pháp luận & công thức tính toán khác nhau, đều có những ưu nhược điểm nên cần “trải nghiệm” để người dùng có “kinh nghiệm” trong thực chiến TTCK.

Chi tiết tham khảo video dưới đây

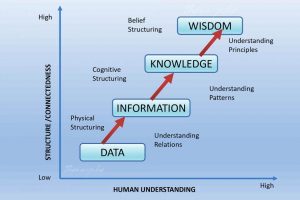

Để đầu tư hiệu quả trên TTCK cần 1- am hiểu về chỉ số, các thuật ngữ chuyên nghành. 2- Rồi lựa chọn cổ phiếu tốt (nhóm cp tốt) theo tiêu chí chung & cá nhân. 3- Theo dõi biến động TTCK để mua bán, chốt lời! Thời đại 4.0 đang diễn ra, sẽ & đang có thêm nhiều công cụ mới với sự trợ giúp của AI có thể làm thay đổi nhiều điều ?!